股市有风险,这是一个被广泛接受的观点。然而,尽管股市存在风险,但仍然有人前赴后继地去往股市,好比中国,其恐怕是世界上股民人数最多的国家。但风险与收益往往是并存的。在合理控制风险的前提下,投资者有机会在股市中获得较高的收益.....

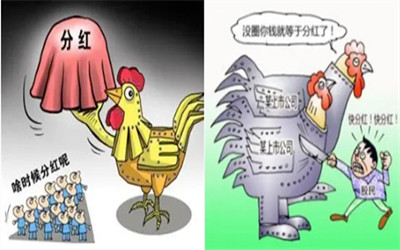

而在资本市场上,有些公司却为了圈钱欺诈上市,他们通过不诚实或不合法的手段获得投资者(实际上长年操盘的中国股民大部分是中产阶级)的资金,这不仅损害了投资者(股民)的利益,也破坏了市场的公平性和透明度。这种行为会导致投资者信心下降,对资本市场产生不信任感,从而影响整个证券市场的健康发展。再就是某些上市公司上市后不努力经营和分红,意味着公司没有将投资者的资金用于有效的业务扩张或提高盈利能力,而是想办法融券套现,亦或将资金用于其他非生产性用途,甚至用于个人消费或非法活动等。这些种种行为不仅会导致公司业绩不佳,还可能引发更多的法律问题和道德风险,甚至退市。最终演变成社会上所说的“六化”:注册外国化(动机不纯)、资产私有化(掏空公司)、负债公司化(银行背债)、风险社会化(股民接盘)、子女欧美化(铺好后路)和爱国淡漠(淡薄)化(资金外流)……

当这样的公司无法为投资者带来合理的回报时,投资者可能会遭受损失(深陷其中套牢),而公司的管理层或相关利益方却可能通过不正当手段获得利益。这种利益的不平等分配会加剧贫富差距,即中产群体----股民的资本向少数人----上市公司的高管集中,使得富者更富,穷者更穷……对此,您怎么看呢?“愿中国青年都摆脱冷气,只是向上走。有一份光,发一份热。就令萤火一般,也可以在黑暗里发一点光。不必等候炬火!”尽自己的一份力、发出自己的一点声音。

一共有人参与 条评论

推动金融高质量发展是走好中国特色金融发展之路的主题,是加快建设金融强国的内在要求。当前我国金融领域各种矛盾和问题相互交织、相互影响,经济金融风险隐患仍然较多,金融服务实体经济质效不高,金融乱象和腐败问题屡禁不止,金融监管和治理能力薄弱,距离高质量发展还有不少差距。必须坚持目标导向和问题导向相结合,加快转变发展方式,以金融自身高质量发展服务经济社会高质量发展。(作者:中央金融委员会办公室 中央金融工作委员会)

(1)

(1)

1 1   共2条信息

共2条信息 |